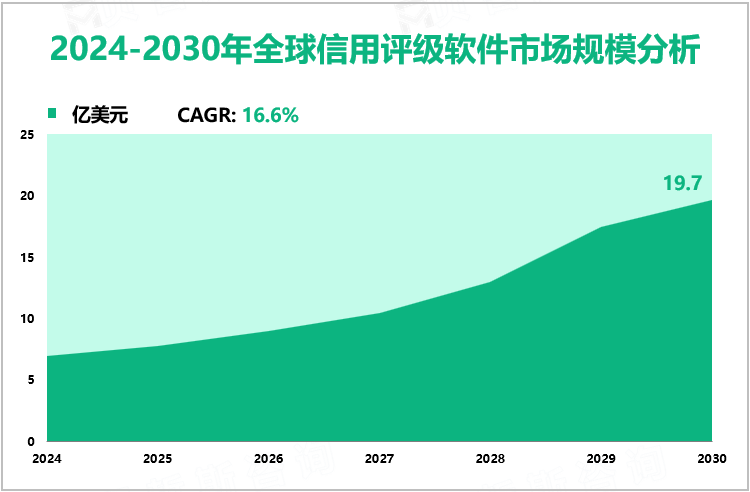

2024-2030年全球信用评级软件市场将以16.6%的复合年增长率增长,预计到2030年其规模将达到19.7亿美元。

2024-2030年全球信用评级软件市场规模分析

资料来源:贝哲斯咨询

信用评级包括根据个人和公司之前的交易和信贷行为验证其可信度。信用评级由信用机构发布,用于评估与政府或公司履行其财务义务的能力相关的风险,这些评分对确定固定收入证券的质量至关重要。

市场驱动因素和限制因素分析

信用评级软件可帮助银行和金融服务提供商精确评估信用风险,并在信贷发放和贷款监控方面做出明智决策。信用评级软件收集并存储有关客户交易和交易的历史信息,以便在必要时生成信用率,有助于更快地批准消费者的贷款,并提供有关消费者信用评分的即时结果。此外,信用评级软件减少了金融机构坏账的机会,并增加了消费者对保持良好信用评分的关注。

然而,由于信用评分低,中小型企业很难从银行获得贷款来购买国内外的商品,而且缺乏对个人贷款的支持,这已成为限制信用评级软件市场增长的一个主要因素。

相反,发展中经济体为信用评级软件公司提供了巨大商机,因为银行越来越依赖这些信用评级软件来确定消费者的信用价值。

此外,近年来市场对个人贷款、教育贷款和其他类型贷款的需求有所增加,预计未来这一市场还将进一步发展。

细分市场分析

|

全球信用评级软件市场细分 |

|||

|

按产品 |

|||

|

软件 |

服务(专业服务、托管服务) |

||

|

2024年,软件市场份额最高。 |

|||

|

按部署模式 |

|||

|

内部部署 |

云部署 |

||

|

2024-2030年,云部署细分市场将以18.3%的最高复合年增长率增长。 |

|||

|

按企业规模 |

|||

|

大型企业 |

中小型企业(SMEs) |

||

|

2024年,大型企业保持领先地位。 |

|||

|

按最终用户 |

|||

|

银行保险公司 |

信用社 |

存贷协会 |

其他 |

全球信用评级软件市场主要企业包括Abrigo、ACTICO GmbH、FICO、Fitch Ratings Inc.、Loxon Solutions Zrt、Moody's Analytics Inc.、Pegasystems Inc.、SAP、Soft4Leasing和Softlabs Technologies & Development Pvt等。

区域市场分析

2024-2030年,亚太地区的复合年增长率将达到20.2%,因为信用评级软件可降低金融机构的坏账几率信用评级软件可降低贷款交易中的风险,如消费者在获得贷款后拖欠付款。消费者对保持良好信用评分的关注度提高信用评级软件有助于银行和消费者根据信用评分获得更多贷款。在信用评级软件的帮助下,消费者更加意识到良好信用评分的优势,因为这有助于他们获得大额贷款,而且这些信用评分可以通过及时偿还贷款来提高。

此外,拥有良好的信用评分还有很多好处,比如消费者可以获得更低的贷款利率、享受更多优惠和奖励的信用卡、获得预先批准的贷款、获得更长期限的贷款、更快地批准信贷申请等。因此,信用评级软件可以帮助银行和消费者更好地了解自己的信用评分及其对获得贷款的重要性,这是推动信用评级软件市场增长的一个主要因素。

我们提供更专业明智的市场报告,让您的商务决策锦上添花。

400-166-9286

181-6370-6525

贝哲斯客服