一、主要业务

贵州轮胎股份有限公司从事商用轮胎研发、生产及销售。

产品有公路型轮胎产品(卡客车轮胎)、非公路型轮胎产品(工程机械轮胎、农业机械轮胎、工业车辆轮胎和特种轮胎等)两大类五大系列产品。

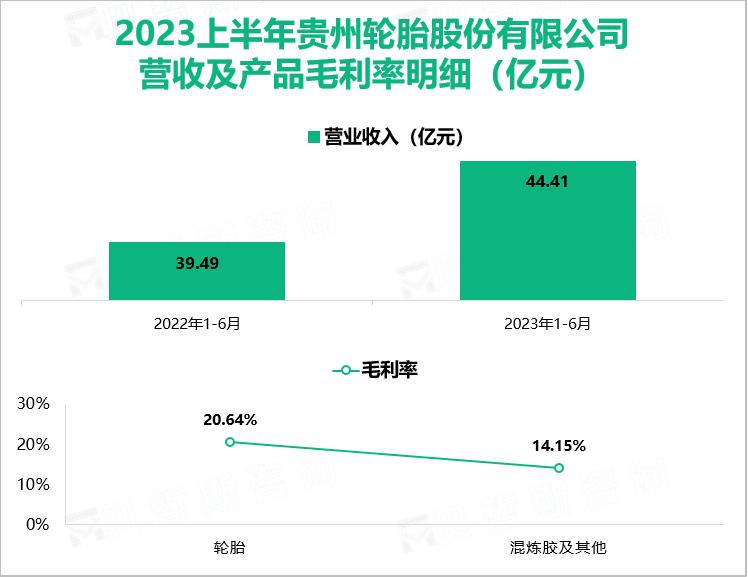

2023上半年贵州轮胎股份有限公司营收及产品毛利率明细(亿元)

产品销往国内各省市及国外130多个国家和地区,获得了三一重型装备有限公司颁发的《2022年度最佳保供供应商》、雷沃重工集团颁发的《2022 年度科技创新奖》等荣誉。并且在英国《tyrepress》杂志公布的2023年度轮胎企业36强榜单中排名第28位。

单位:亿元

|

2023上半年 |

2022上半年 |

同比增减 |

|

|

营业收入 |

44.41 |

39.49 |

12.45% |

|

销售费用 |

1.56 |

1.33 |

17.69% |

|

管理费用 |

1.80 |

1.64 |

9.53% |

|

财务费用 |

0.29 |

-0.31 |

192.60% |

|

研发投入 |

1.47 |

1.19 |

22.88% |

二、销售模式

销售分海外市场和国内市场两大市场:

1、国内市场

贵州轮胎股份有限公司销售网络遍布全国各个省、直辖市、自治区,在各地区分品牌设立省级经销商。同时,它建立了严格的经销商开发制度,重点开发区域内排名靠前的经销商客户,同时对现有的经销商客户进行持续的优化升级。

其大部分经销商在各自区域内的轮胎经销企业中均位列前茅,具备完善的销售网点和服务能力。

(1)在集团客户市场:

公司开发拓展港口、矿山等对替换轮胎需求较大的集团用户,凭借优异的使用性能,有效降低集团客户的轮胎使用成本。

(2)在整车配套市场:

公司直接与配套整车厂商签订销售合同。

2、海外市场

为了更好的服务本土客户,融入当地市场,公司在部分国家设立分公司、办事处及联络点等方式加快推进销售本土化策略。

三、公司所属行业主要的业绩驱动因素

轮胎行业的业绩驱动因素主要存在于以下几个方面:

(1)下游市场需求:

如果下游行业产品产销量增加或者国内基础设施建设投资进度加快,公路货物运输量增加,港口、矿山等行业开工率处于高位水平,则带动轮胎产销两旺,从而为轮胎销售奠定良好的市场基础。反之,若下游行业持续低迷,将直接导致轮胎行业开工率不足、价格竞争激烈、盈利能力下降。

(2)原材料价格情况:

轮胎主要原材料为天然橡胶、合成橡胶和炭黑,三者占原材料成本的比重约为65%。

作为商品期货交易品种,天然橡胶既受传统的供给需求结构的影响,又受资本市场资金推动的影响;合成橡胶主要受原油价格和天然橡胶带动影响;炭黑主要受焦炭和钢材需求的影响。

四、公司的经营情况

轮胎上游原料价格与去年同期相比处于低位,对轮胎企业控制原料采购成本、保持平稳良好经营,产生了积极作用。

完成轮胎产量403.52万条,较上年同期增长9.04%;完成轮胎销售393.96万条,较上年同期增长14.37%;实现营业收入4.44亿元,较上年同期增长12.45%;归属于母公司股东的净利润为33954.98万元,较上年同期增长112.02%。

五、核心竞争力分析

1、领先的产品研发能力

建有轮胎行业首批获准的国家级企业技术中心,建有博士后科研工作站、省级绿色轮胎工程技术研究中心和省级高性能轮胎工程研究中心;参与制定国家标准30项,自主研发并处于有效期的技术专利共200项,主导产品的关键技术掌握率达到100%。

2、优秀的产品硬实力

公司持续开发一系列国内独有的技术和产品,如高端载重无内胎轮胎、绿色节油安全型宽基无内胎轮胎、高性能农业子午线轮胎等。

2006年开发的轨道轮胎填补了国内空白,成为世界第三。

此外,独有的“带状钢丝无限带束层缠绕”IBW核心安全技术以及新的混炼工艺,具有显著的超安全、超耐磨、超节油的使用特点。

数据源自:贝哲斯根据公开资料整理

获取更多轮胎行业信息,可参考我们最新发布的《全球和中国轮胎行业预测至2028年:企业竞争力、用户需求和销售渠道分析研报》。

我们提供更专业明智的市场报告,让您的商务决策锦上添花。

400-166-9286

181-6370-6525

贝哲斯客服